FIRE: come Smettere di Lavorare a 30 anni

Mai sentito parlare di FIRE 🔥? E’ il metodo utilizzato da sempre più persone per smettere di lavorare tra i 30 e i 40 anni! Ma come è possibile?

Ciao a tutti ragazzi, sono Gabriele di ImprenditoreDigitale.net, e oggi voglio parlarvi di un movimento che sta prendendo sempre più piede nel mondo, in particolare negli Stati Uniti: il movimento FIRE 🔥.

FIRE: financial independence, retire early

In questo caso, FIRE è l’acronimo di financial independence, retire early, ovvero raggiungi l’indipendenza finanziaria, ritirati presto.

Di certo vi sarà capitato di leggere articoli oppure vedere video di persone che, seppure di origini umili, sono riuscite ad andare in pensione entro i 30 anni. Io stesso, come saprà chi mi segue da più tempo, sto cercando di andare in pensione a 35 anni, seguendo il modello di chi prima di me ci è riuscito.

Il movimento è nato negli anni novanta, ma ha iniziato ad a diffondersi solo in seguito, in particolare grazie al celebre blog Mr Money Mustache, scritto da un ex programmatore che aveva deciso di ritirarsi prima dei 30 anni.

Come raggiungere la libertà finanziaria

Fin qui tutto bello. Maa… come si fa a mettere in atto questo movimento e ritirarsi quando si è ancora giovani? Qui, come potrete immaginare, le cose si complicano un po’!

Essendo FIRE solo un movimento, uno stile di vita, non esistono regole precise, ma semplicemente delle linee guida che, se seguite, possono portare al risultato sperato: il pensionamento anticipato.

Prima di entrare nel dettaglio, però, ho una buona notizia per voi: chiunque può andare in pensione presto, a prescindere dal suo stipendio. Moltissimi tra gli adepti del movimento FIRE, infatti, sono stati in grado di ritirarsi entro i 30-40 anni anche con stipendi normalissimi.

Ma adesso arriviamo al dunque: quali sono le linee guida da seguire per andare in pensione presto?

In realtà, possiamo riassumere tutto in una sola: spendere meno di quello che guadagnamo! Se infatti, ogni mese spendiamo tutto il nostro stipendio, non potremo mai ritirarci nei nostri 30.

Per raggiungere il nostro pensionamento anticipato, è necessario risparmiare moltissimo: non meno del 25-30% del nostro stipendio.

La regola alla base è che più è alta la percentuale del nostro stipendio che riusciamo a risparmiare, minore è il tempo che dovremo lavorare prima di andare in pensione.

Ad esempio, iniziando a risparmiare il 40% delle proprie entrate da oggi, si potrebbe andare in pensione tra poco più di 20 anni. Risparmiando il 50% delle entrate, gli anni si ridurrebbero a 16. Se invece risparmiaste il 60%, potreste cavarvela con poco più di 12 anni di lavoro!

Potete fare tutte le vostre simulazioni con un apposito tool sviluppato dalla community FIRE apposta per calcolare quanti anni servono per andare in pensione.

Perciò, come avrete capito, prima incomincerete a mettere da parte e prima riuscirete ad andare in pensione… senza dover confidare sull’INPS!

Lean FIRE e Fat FIRE

All’interno del movimento FIRE, prevalgono sostanzialmente due visioni del modo migliore per raggiungere i propri obiettivi finanziari:

- Lean FIRE

- Fat FIRE

Queste due visioni differiscono in particolare sul come raggiungere quello che è l’obiettivo finale che ci siamo prefissati.

Lean FIRE

Il Lean FIRE si focalizza sull’aspetto delle spese: infatti, più si riescono a tagliare le spese superflue e maggiore sarà la percentuale delle nostre entrate che riusciremo a mettere da parte e a investire.

Questo approccio, ovviamente porta necessariamente a dover fare molte più rinunce. E questo molto spesso porta ad aderire al minimalismo.

Un esempio in Italia di questa corrente di pensiero è senza dubbio Francesco Narmenni, scrittore di Ricco solo Risparmiando.

Fat FIRE

Il Fat FIRE, invece, si basa sulla massimizzazione delle entrate piuttosto che sulla minimizzazione delle uscite. Chi aderisce a questa corrente di pensiero, spesso arriva a lavorare anche 70-80 ore a settimana, cercando di accumulare il più possibile velocemente il capitale che gli servirà per poi potersi ritirare.

Quanto dovete mettere da parte per poter andare in pensione?

Come abbiamo visto in precedenza, la riuscita dell’obiettivo che ci siamo prefissati dipenderà da 3 parametri: entrate, uscite e tempo.

Il tempo necessario per poter andare in pensione diminuirà se aumenteremo le nostre entrate oppure se diminuiremo le nostre uscite. That’s is!

Ma quanto, esattamente, dovremmo riuscire a mettere da parte?

In questo caso, viene in nostro aiuto la famosa regola del 4%. In sostanza, la regola stabilisce che, per essere sicuro di poter sopravvivere soltanto grazie al capitale accumulato, dobbiamo essere sicuri di poter vivere con solo il 4% del nostro capitale.

In soldoni, significa che dobbiamo stimare le nostre spese annue e moltiplicarle per 25.

Supponiamo, ad esempio, che una famiglia molto frugale composta da padre, madre e un figlio abbia bisogno di 20.000€ all’anno per poter mantenere il proprio stile di vita: in quel caso, per poter smettere di lavorare, quella famiglia dovrà riuscire a mettere da parte circa 500.000€.

Se volete, a questo link potete approfondire la regola del 4%.

Come investire per smettere di lavorare

Ok, abbiamo affrontato a grandi linee come funziona a grandi linee la filosofia del movimento FIRE.

Probabilmente molti di voi avranno fatto una stima di quanto servirà loro per poter smettere di lavorare e adesso si sentiranno sconfortati.

In effetti, raggiungere la somma prestabilita con i soli frutti del proprio lavoro è per quasi tutti una cosa impossibile. Ma per fortuna, vengono in nostro aiuto gli investimenti.

Mettere da parte i propri risparmi, infatti, non è sufficiente: dovremo essere in grado di investirli. In genere, chi aderisce al FIRE, tende ad investire su dividend stocks (azioni che ogni anno erogano un dividendo), sul peer to peer lending, in immobili oppure sugli ETF.

In particolare, gli ETF sono uno degli strumenti preferiti da chi cerca di raggiungere la libertà finanziaria. Investendo, ad esempio, su ETF sull’indice S&P500 (le migliori 500 azioni americane), in genere ha un ritorno del 10% annuo circa.

Per farvi capire la potenza di questo ritorno sull’investimento, pensate che con un simile risultato, si è in grado di raddoppiare il proprio capitale ogni 7 anni! Se volete approfondire, vi suggerisco di leggere questo articolo sugli ETF e come investirci.

Conclusioni

E con questo è tutto. Spero che anche voi abbiate capito le incredibili potenzialità di questa filosofia di vita.

Certo, molti potrebbero obiettare che fare tutti quei sacrifici quando si è giovani non vale lo stile di vita che si guadagnerà in futuro.

Fatemi sapere che ne pensate. Intanto, vi lascio il link ai migliori libri da leggere per approfondire il movimento FIRE.

- O la borsa o la vita di Vicky Robin, considerato quasi come la Bibbia del movimento FIRE.

- Il milionario della porta accanto di Stanley Thomas, uno dei libri più interessanti mai scritti sulla finanza personale e su come una persona “ordinaria” possa diventare un milionario.

- Ricco solo Risparmiando di Francesco Narmenni.

Quanti Anni devi Lavorare per Andare in Pensione?

Quanti anni ti servono prima di riuscire ad andare in pensione? La risposta è: dipende!

Strano eh? La risposta, devi sapere, è quasi sempre dipende. Ma da cosa dipende?

Nel caso specifico, dipende per lo più da due fattori: quanto (in percentuale) sei in grado di risparmiare rispetto al tuo reddito e come investi i tuoi risparmi.

Semplice no?

Quanti anni mi servono per Andare in Pensione?

Non so se ti è mai capitato di fare il calcolo dell’INPS su quando andrai in pensione e quanto prenderai. Se non lo hai fatto, ti sconsiglio di farlo. Ti eviterai un tuffo al cuore! Sempre che l’INPS non sia già fallita quando verrà il momento di raccogliere i benefici di tanto duro lavoro!

Personalmente ho individuato una strada alternativa, una strada che dipenda soltanto da me e che mi consenta di andare in pensione a 35 anni, forse anche prima, grazie al Metodo GRIL.

Come? Molto semplice: risparmiando e investendo i miei risparmi, come ti dicevo prima. Però c’è una brutta notizia, tieniti forte: per andare in pensione in soli 10 anni, dovrai essere in grado di risparmiare molto: circa i 2/3 dello stipendio.

Questo, posto che tu sia in grado di soddisfare alcune condizioni:

- investire con un tasso medio del 5% (considera che la media del mercato azionario nel lungo periodo è il 7%);

- vivere rispettando la regola del 4%, una volta che sarai andato in pensione.

Sostanzialmente è tutto qui. Non esistono altri requisiti tra te e la tua libertà finanziaria!

Ho individuato un ottimo tool (in inglese) che ti consente di calcolare quando potrai andare in pensione, e il mio risultato è stato il seguente:

Ovviamente, però, risparmiarmiare il 66% non è da tutti, perchè molti hanno dei figli a proprio carico oppure un mutuo da pagare. Però se sai tra i molti che non stanno risparmiando niente, questo potrebbe essere per te un ottimo spunto, perchè, come puoi vedere, aumentare del 10% i tuoi risparmi, soprattutto se stai risparmiando poco, può essere una svolta per il raggiungimento della tua Libertà Finanziaria!

Ti riporto, in seguito, una tabellina riassuntiva dove ti mostro, per ogni tasso di risparmio, quanti anni dovrai lavorare ancora per raggiungere la tua meritata pensione:

| Percentuale risparmiata | Anni per raggiungere la pensione |

|---|---|

| 5% | 66 anni |

| 10% | 51 anni |

| 15% | 43 anni |

| 20% | 37 anni |

| 25% | 32 anni |

| 30% | 28 anni |

| 35% | 25 anni |

| 40% | 22 anni |

| 45% | 19 anni |

| 50% | 17 anni |

| 55% | 14.5 anni |

| 60% | 12.5 anni |

| 65% | 10.5 anni |

| 70% | 8.5 anni |

| 75% | 7 anni |

Come puoi vedere, risultati interessanti si iniziano ad avere quando sei in grado di risparmiare un 35-40% del tuo reddito. La buona notizia è che ci sono moltissimi modi per risparmiare di più senza grandi sforzi (puoi trovarli nei miei vecchi articoli), e molti te li presenterò nei prossimi.

Questa tabella, in realtà è mooolto cautelativa, perchè parte da due presupposti

- che tu non sia in grado di investire con tassi superiori al 5% (e se leggi ImprenditoreDigitale.net sai che puoi fare di meglio)

- che tu ad ora non abbia neanche un centesimo da parte

Magari hai un mutuo e a breve finirai di pagarlo, oppure avrai un aumento, oppure puoi trovare delle fonti ulteriori di guadagno e rendere il tutto più veloce.

Cosa ne pensi?

Come vedi, la Libertà Finanziaria non è solo un miraggio, ma si può raggiungere. Tuttavia, la vera Libertà Finanziaria è cosa per pochi: coloro disposti a rinunciare a parte del proprio reddito per il futuro sono davvero una specie rara!

Cosa ne pensi? Quanto sei in grado di risparmiare, ad oggi? Prevedi di riuscire a risparmiare di più in futuro? Fammelo sapere nei commenti!

Regola del 4%: quanto ti serve per andare in Pensione?

So che vuoi chiedermelo! Ormai hai scoperto che esiste un metodo, il Metodo GRIL, che ti consentirà di andare in pensione a 30 anni, ma vuoi di più. Ma sentito parlare di regola del 4%?!

Pensala così… La regola del 4% è il tuo più potente alleato, e sarà il principale indicatore per stabilire se sei pronto.

Pronto… per cosa?! Ma è ovvio, pronto ad andare in pensione!

Come funziona la Regola del 4%?

E’ molto semplice! La Regola del 4%, ti consente di individuare il Tasso Certo di Prelievo.

Il Tasso Certo di Prelievo (o TCP) è il tasso massimo al quale puoi spendere i tuoi risparmi senza esaurirli nel corso del tempo

Questa legge è considerata Bibbia negli Stati Uniti, dove il tema del pre-pensionamento è molto diffuso ormai da anni, e si registrano moltissimi casi di persone che ce l’hanno fatta, anche in pochi anni.

In breve, per poter andare in pensione, la tua SAM (Soglia Annua Minima) deve essere uguale o inferiore al 4% del tuo capitale risparmiato. Se ad esempio stimi che in futuro avrai bisogno di 20.000€/anno per vivere, il tuo capitale risparmiato dovrà essere uguale almeno a 500.000€ (infatti 20.000 : 4 = 500.000 : 100).

Dove sta la fregatura?

Detto così ti sembrerà fin troppo semplice e lineare. Beh, quindi non devo far altro che mettere da parte quella cifra, no?

Sfortunatamente non è così scontato. In realtà è impossibile stabilire cosa avverrà nei prossimi anni, perchè:

- i mercati non crescono (o decrescono) con un’andatura regolare. Può capitare, ad esempio, che un anno cresca del 10% e che l’anno dopo perda il 20%;

- l’inflazione, è qualcosa di terribile per il tuo capitale risparmiato. Il nemico n. 1 per il tuo pre-pensionamento. Dovrai essere bravo, con i tuoi investimenti futuri, a produrre ricchezza superiore all’inflazione, ma te ne parlerò più dettagliatamente in un articolo futuro.

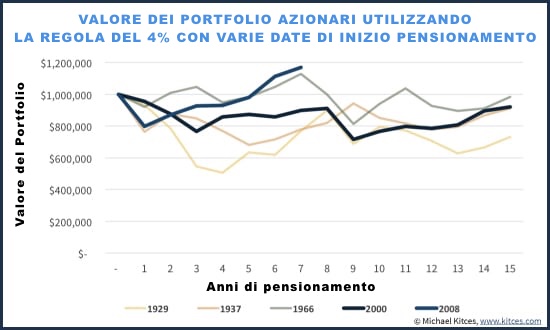

Tuttavia, sembra che la regola del 4% sia un compromesso decisamente accettabile. Da questo grafico, puoi vedere come, anche chi ha avuto la sfortuna di andare in pensione in un momento catastrofico, magari poco prima l’inizio di una crisi (es. nel 2000), nel lungo termine ha recuperato terreno.

Chi invece ha individuato il momento giusto per ritirarsi, in 10 anni è riuscito a far fruttare enormemente il proprio capitale risparmiato.

Esempi di applicazione della regola del 4% tradotta dal blog di Micheal Kitches www.kitces.com

Come puoi vedere dal grafico, è auspicabile scegliere il momento giusto per ritirarsi, ma nel lungo termine, diventa quasi irrilevante. Infatti, anche chi si è ritirato subito prima di una grande crisi, nel giro di 10-15 anni è riuscito a ripristinare il proprio capitale risparmiato, senza grosso sforzo.

Da dove nasce la Regola del 4%?

A questo punto ti starà tormentando una domanda: ma questa regola del 4% da dove è saltata fuori?!

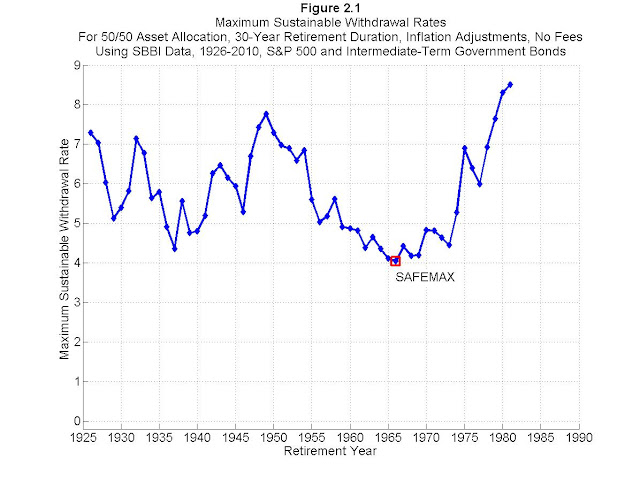

Il numero magico, è stato individuato da alcuni studiosi che hanno analizzato diversi intervalli di tempo di 30 anni dal 1925 in poi, ipotizzando pre-pensionamenti che iniziassero in ogni anno dal 1925 ad oggi.

Il risultato è stato strabiliante:

Fonte: http://wpfau.blogspot.com/2012/02/trinity-study-and-portfolio-success.html

Come puoi vedere, il 4% è stato il peggiore scenario rilevato in questa ipotetica simulazione, quindi si tratterebbe solo della peggiore delle ipotesi. In tutti gli altri casi, saresti stato in grado di ricavare qualcosa di più di quel 4% (addirittura quasi il 9% in alcune circostanze).

Ecco, adesso sai anche tu da dove proviene questa formula segreta formidabile! Non ti resta che metterla in pratica!

Regola del 4%. Cosa ne pensi?

Adesso che anche tu sei entrato a conoscenza di questa regola formidabile, come credi di utilizzarla? Ti ha aiutato a stabilire meglio di quale cifra hai bisogno per andare in pensione?

Spero che ti sia stata utile, in qualche modo. Fammelo sapere nei commenti!

La Soglia Annua Minima: di quanti soldi hai bisogno veramente per vivere?

Oggi voglio proporti una sfida: sei in grado di stimare di quanti soldi hai bisogno per vivere?

Di quanti soldi hai bisogno per vivere?

Come ormai saprai, da qualche tempo parlo di libertà finanziaria, e ho sviluppato il mio metodo (il Metodo GRIL) per andare in pensione in soli 10 anni!

Ma cosa c’entra la mia domanda con questo?

Te lo spiego subito. Torniamo alla sfida che ti ho lanciato: sei in grado di dirmi di quanti soldi hai bisogno per vivere un anno? 15k? 20k? 30k?

Scrivi la cifra su un foglio di carta e prosegui con la lettura: saper stimare quanto ti serve per vivere, anche tenendo in considerazione il tenore di vita che desideri, ti servirà tantissimo per raggiungere la tua libertà finanziaria. Se non sei in grado di fare una stima attendibile per un anno, allora cerca di farla per un mese e moltiplicala per 12.

Avrai così ottenuto la tua Soglia Annua Minima.

A fine articolo ti proporrò di scriverla di nuovo. Scommettiamo che questa cifra sarà variata?

Come? Ti assicuro che non si tratta di magia (non sono un mentalista), ma di buon senso.

La Soglia Annua Minima (SAM)

La Soglia Annua Minima (o SAM), è uno dei concetti alla base del Metodo GRIL. Attento a non confonderla con la soglia di povertà assoluta (puoi calcolarla nel sito dell’INPS).

Essenzialmente si tratta delle entrate minime che devi essere in grado di guadagnare ogni anno per far fronte alle tue spese, riuscendo così a mantenere il tenore di vita desiderato.

La Soglia Annua Minima indica, in termini monetari, la quantità minima di entrate richiesta in un anno per far fronte alle spese di mantenimento dell’individuo.

La SAM varia da persona a persona, in base a moltissime variabili. Nel Metodo GRIL, ne ho individuate 3 in particolare:

- il contesto dove vivi

- il tenore di vita che desidere

- se hai o meno una casa di proprietà

Il contesto in cui vivi può cambiare molto le spese fisse a cui dovrai far fronte ogni mese. Ad esempio, il costo di un affitto a Milano non è lo stesso di Foggia o lo stesso di Novi Ligure. Ma non solo. Anche fare la spesa, fare la colazione al bar la mattina, ecc… non hanno lo stesso costo in tutte le città di Italia. Può variare anche di oltre il 30%, e soprattutto tra nord e sud le differenze sono davvero molto alte.

Il tenore di vita desiderato è un’altra variabile importantissima da considerare. Come ben sai, andartene in giro in Porsche o su una Panda non è proprio la stessa cosa, economicamente parlando.

La casa di proprietà è un’altro aspetto da considerare. Per casa di proprietà si intende di tua proprietà, non della banca. Vivere in una casa che hai già finito di pagare (o che ti è stata lasciata), è sicuramente un notevole vantaggio, perché ti consente di abbattere la tua SAM, perché non avrai da pagare un affitto (anche se avrai comunque delle uscite destinate al mantenimento).

Come puoi ridurre la tua Soglia Annua Minima

E adesso che ti ho introdotto il concetto di SAM, possiamo parlare di come potrai abbatterla.

Probabilmente, nel fare una stima della tua SAM, avrai preso in considerazione le tua attuale situazione finanziaria, cioè quanto stai spendendo attualmente ogni mese x 12. E molto probabilmente starai facendo l’errore di spendere tutto il tuo stipendio, e se avanza qualcosa… vacanza alle Maldive!

Tranquillo, se è così sei come il 97% degli italiani, e fino a qualche anno fa, è stato lo stesso per me.

Ma c’è una buona notizia: con qualche piccolo accorgimento, potrai abbattere la tua SAM e dare inizio al tuo cammino verso la Libertà finanziaria.

Alcuni esempi per ridurre la tua Soglia Annua Minima

Ecco alcuni esempi che potrebbero esserti utili per ridurre la tua Soglia Annua Minima.

- Limitare le cene fuori a 1 al mese. Sei proprio sicuro che che tutti gli aperitivi con gli amici siano proprio necessari? E tutte le cene fuori? Magari puoi riuscire a limitarti a una al mese? Se riuscissi a limitare cene fuori e aperitivi a una volta al mese, potresti risparmiare 50-60€ al mese, che in un anno diventerebbero circa 600-720€! Mica male, no?

- Assumere massimo 2 caffè al giorno. Fino a 5 mesi fa assumevo 4 caffè al giorno. Poi, un bel giorno, ho deciso di applicare un po’ di matematica di base: stavo spendendo 120€ al mese circa in caffè. Limitandomi a 2 avrei potuto risparmiare 60€ al mese (720€ l’anno). E il risparmio aumenterebbe ancora di più se decidessi di prendere entrambi i caffè a casa (spendendo circa 30 centesimi al giorno in tutto). In soli 4 mesi, sono riuscito a risparmiare circa 420€ solo per aver fatto una piccola rinuncia. Fino a quel momento mi ero giustificato dicendomi che alla fine il caffè mi rendeva più produttivo, ma la realtà era ben diversa.

- Portarsi il pranzo da casa. Se sei uno studente o un lavoratore, sono certo che spesso ti capiterà di dover mangiare fuori. Assumiamo che tu spenda 5€ per una media di 20 giorni al mese. Se tu decidessi di portarti il pranzo da casa, saresti in grado di risparmiare circa 100€ al mese (o 1200€ all’anno).

Questi sono soltanto alcuni esempi, ma ce ne sono sicuramente moltissimi altri che potrei farti, ma te ne parlerò nei miei prossimi articoli.

Quindi adesso è venuto il momento di tirare le somme. A inizio articolo, se ricordi, ti avevo chiesto di scrivere su carta quale fosse la tua SAM. Adesso ti chiederei di fare lo stesso, questa volta applicando qualche piccolo accorgimento. Prenditi tutto il tempo che ti serve per capire quali sono i tuoi sprechi e quale rinunce tu sia in grado di fare.

Una volta che avrai fatto la nuova stima, confrontala con quella che avevi fatto a inizio articolo. E’ la stessa o è diminuita?

Qual è la tua Soglia Annua Minima ?

Hai calcolato la tua Soglia Annua Minima? Condividila con tutti, scrivendo nei commenti a quanto ammontava prima che tu leggessi l’articolo e a quanto dopo.

Metodo GRIL: Guadagna, Risparmia, Investi, Lucra

Qualche giorno fa ti ho detto che andare in pensione a 30 anni è possibile! A seconda del tenore di vita che hai intenzione di raggiungere, potrà variare il tempo necessario per raggiungere il tanto atteso prepensionamento, ma se ti accontenti di una vita frugale, potrai andare in pensione anche dopo soli 10 anni, grazie al Metodo GRIL.

Ma vediamo come è possibile.

Il Metodo GRIL: Guadagna, Risparmia, Investi, Lucra

Da quando ho iniziato a pensare seriamente all’idea di costruirmi un futuro finanziario solido, ho iniziato a individuare una serie di linee guida categoriche, che mi sarebbero state utili nel corso dell’avventura.

Nel corso degli ultimi 2 anni, ho delineato un metodo: il metodo GRIL. GRIL è l’acronimo di Guadagna, Risparmia, Investi, Lucra.

Il metodo parte da un principio molto semplice: per assicurarsi, in futuro, la libertà finanziaria, è necessario fare quattro cose: Guadagnare, Risparmiare, Investire e Lucrare. Ti spiegherò in seguito cosa vogliono dire nel dettaglio, anche se è piuttosto intuitivo.

In realtà il metodo è ben più complesso, come vedrai nel corso dei prossimi articoli, ma in questo post vorrei spiegarti la base. Ognuna delle funzioni descritte nel metodo (Guadagno, Risparmio, Investimento, Lucraggio), ti consente di mettere da parte dei soldi per il tuo futuro.

Ma vediamole nel dettaglio.

1. Guadagna

Beh, credo ci sia poco da dire su questa funzione: ti viene insegnata sin da bambino.

Probabilmente anche i tuoi genitori, sin da quando eri piccolo ti avranno detto “quando sarai grande, ti troverai un lavoro ecc…”. Per quanto alcuni Guru o Santoni possano dirti che in realtà non ne hai bisogno, il mio metodo mette al centro proprio questo punto, almeno nei primi tempi.

Infatti, per riuscire ad applicare appieno il mio metodo, sarà fondamentale poter contare su alcune entrate fisse e più o meno costanti, come ad esempio quelle di un lavoro dipendente, o anche un lavoro da freelance che ti offra delle entrate fisse (magari clienti abituali). Personalmente considero il lavoro dipendente un punto di partenza, non un punto di arrivo, ma questa è una valutazione personale, perchè ci sono persone che amano la sicurezza che solo questo tipo di lavoro può dare.

Ma torniamo a noi… Che le tue entrate fisse (o Reddito) derivino dal tuo lavoro dipendende, dal tuo lavoro come freelance, dalla tua azienda o dalla tua paghetta settimanale, è importante porsi una domanda: quanto ricevo ogni mese in cambio del mio lavoro? Cerca di fare una stima attendibile, perchè sarà fondamentale nei prossimi passi.

2. Risparmia

Anche questo secondo punto è apparentemente banale, ma ti assicuro che è in questa fase che spesso vengono commessi gli errori più gravi.

Molti infatti sottovalutano il potere del risparmio. Anche persone con stipendi che farebbero gola a molti, poi cadono sul più bello perchè prosciugano tutte le loro entrate e anzi, magari si indebitano anche, con la conseguenza che dopo un po’ non arrivano “a fine mese”.

Ed è proprio per questo che il Risparmio è una delle funzioni più importanti, forse la più importante per la tua libertà finanziaria futura.

Nel metodo GRIL è stimato che un single dovrebbe risparmiare almeno il 30% delle proprie entrate fisse ogni mese (25% se le proprie entrate fisse sono inferiori a 1200€ netti al mese). Se poi si condivide l’appartamento, allora la quota da ammortare dovrebbe salire intorno al 40%.

Esatto, se guadagni 2000€ al mese e condividi un appartamento, dovresti essere in grado di vivere decentemente con 1200€ al mese, mettendo da parte gli altri 800€. Ti assicuro che c’è chi lo fa, e che c’è anche chi, con cifre inferiori, riesci a risparmiare oltre il 60% delle proprie entrate fisse. Niente male, vero?

Probabilmente dovrai rinunciare a qualche apericena di troppo, ma ti renderai conto ben presto che il tuo standard di vita non ne risentirà poi tanto.

Ti parlerò di alcune ottime tecniche di risparmio in uno dei miei prossimi articoli.

3. Investi

E qui arriva il bello! Perchè magari sei riuscito nelle prime due funzioni e adesso ogni mese stai mettendo da parte dei soldi, e piano piano ti si formerà un bel gruzzoletto. Che ne dici di investirli, affinchè si moltiplichino da soli?

Ci sono vari modi per investire i propri risparmi.

Alcuni sono più pericolosi, speculativi: ti consentono di avere guadagni non indifferenti anche in brevi lassi di tempo, ma allo stesso tempo sono molto rischiosi. Questo tipo di investimento, a mio avviso è l’ideale in un primo momento, quando i tuoi risparmi non sono particolarmente cospiqui e hai l’esigenza di farli crescere in poco tempo. Ovviamente posto che tu sappia cosa stai facendo.

Altri tipi di investimento sono molto meno rischiosi e molto più diversificati: con i giusti prodotti finanziari, però, sarai in grado di investire con ritorni anche del 7-10% annuo, e con un rischio relativamente contenuto. Ovviamente potranno esserci anni in cui potrai perderci qualcosa, ma la tua è un’ottica di lungo termine, quindi niente paura: recupererai tutto!

Ti consiglierò quelli che a mio avviso sono i migliori modi per investire in uno dei prossimi articoli.

4. Lucra

Questo è il punto che apparentemente può sembrarti più ambiguo. C’è differenza tra guadagnare e lucrare? Ma lucrare non è qualcosa di negativo, solitamente associato a cose illecite?

Niente paura, nella nostra terminologia, ho adottato questo termine per differenziare questa fase dalla prima, quella del guadagno.

Infatti, il guadagno è uguale alle tue entrate fisse, ma già dopo i primi mesi, a questa entrate se ne aggiungerà un’altra: quella che nella letteratura dei financial coaches prende il nome di entrata automatica.

Infatti, ogni anno i tuoi risparmi investiti ti frutteranno qualcosa. Supponiamo, ad esempio, che tu nel corso del primo anno riesca ad investire 20.000€. Se dai tuoi investimenti tu guadagnassi un 10%, allora le tue cosiddette entrate automatiche per quell’anno ammonterebbero a 2.000€. E il bello è che anche le tue entrate automatiche verranno reinvestite, generando a loro volta altre entrate, che a loro volta ne genereranno altre.

Questo potere oscuro prende il nome di interesse composto, ma lo approfondiremo nei prossimi articoli.

L’ottava meraviglia del mondo è l’interesse composto. Chi lo capisce, lo guadagna. Chi non lo coglie, lo paga.

-Albert Einstein

Cosa ne pensi?

Per oggi credo di aver messo un bel po’ di carne al fuoco. Queste sono le basi del metodo GRIL, ma sappi che si tratta soltanto di un’infarinatura generale. Il metodo, messo a punto negli ultimi due anni, è molto più complesso, e avrai modo di approfondirlo nei prossimi articoli!

E tu cosa ne pensi? Fammi sapere, come sempre, la tua opinione nei commenti, e se vuoi condividi i tuoi feedback sul metodo GRIL, così da contribuire a migliorarlo e renderlo perfetto.

Come raggiungere la Libertà Finanziaria

In pensione a 30 anni… Ahh, che bellezza! Immaginati su un’isola, spaparanzato su una sdraio con una bibita fresca in mano, senza pensieri, senza problemi… Che vita! Ma è soltanto un miraggio?

Libertà finanziaria: che cos’è?

Da qualche tempo, ho iniziato ad interessarmi di libertà finanziaria. Ne avrai sicuramente sentito parlare anche tu. E’ un concetto che molto spesso viene associato ai financial coach, che ti promettono rendite incredibili apparentemente senza alcuno sforzo. La realtà è un po’ diversa, ma raggiungere la propria libertà finanziaria non è necessariamente fantascienza.

L’idea di poter smettere completamente di lavorare e di vivere con il tenore di vita di Lapo Elkann, probabilmente è un traguardo un po’ troppo ambizioso, perchè dovresti riuscire a mettere da parte qualche miliardo. Se ce la fai… congratulazioni!

Se invece appartieni ai comuni mortali (il 99,999% delle persone), beh, probabilmente dovrai rinunciare al tuo Jet privato e alla tua isoletta in qualche atollo sperduto e tornare con i piedi per terra.

Ma c’è una buona notizia: anche tu potrai riuscire a conquistare la tua libertà finanziaria in soli 10 anni, scendendo un po’ a compromessi.

La mia sfida: in pensione a 35 anni

Personalmente, ho deciso di lanciare una sfida a me stesso: lavorare duramente per i prossimi 12 anni e raggiungere l’ambizioso traguardo di andarmene in pensione a 35 anni.

Perciò, nei prossimi mesi e nei prossimi anni, cercherò di condividere con te tutti i miei feedback e il mio stato di avanzamento in questa incredibile avventura. E se ti andrà, potrai decidere di unirti a me in questa impresa, condividendo anche le tue esperienze personali per aiutare gli altri che come noi ci stanno provando.

Vorrei che per una volta a parlare non fosse chi ce l’ha fatta (o chi dice di avercela fatta), ma tutti coloro che come me e te si sono prefissati questo obiettivo.

Italia: ci sono chances di andare in pensione?

Non so te, ma non credo che lo Stato Italiano ci lascerà mai andare in pensione. Purtroppo le casse dell’INPS non sono messe molto bene, e la situazione non può che peggiorare.

Se hai 40 anni, forse hai una briciolo di possibilità di ottenere la tanto sudata pensione a 75 anni, dopo 50 anni di contributi, ma a quanto potrebbe mai ammontare?

Se poi hai meno di 40 anni, ti consiglio di rassegnarti. Mettici una pietra sopra: stai pagando i contributi INPS ai tuoi genitori, ma non avrai mai indietro niente. Considera quel 20-27% come un’ulteriore tassa e accantonala, perchè ho paura che non rivedremo un singolo centesimo versato.

Perchè la Libertà Finanziaria?

La verità è che mi sono sempre sentito stretto nei panni del Posto Fisso, per riprendere un termine Zaloniano che in Italia conosciamo bene.

Non ho mai avuto problemi a lavorare, anche per 12-14 ore al giorno. Allo stesso tempo, però, mi rendo conto che il lavoro dovrebbe essere un mezzo per consentirci di dare il nostro contributo alla società e allo stesso tempo di vivere una vita dignitosa.

Tante volte, però, nella mia vita il lavoro ha preso il sopravvento, privandomi di tante piccole gioie, e da qualche mese ho deciso: voglio, un giorno, non essere più costretto a lavorare per vivere, ma solo perchè sarò io a volerlo.

Voglio poter decidere i progetti e i clienti che voglio seguire, o a dei miei progetti personali, senza l’ansia del mutuo da pagare.

So di altre persone che sognano di raggiungere l’indipendenza finanziaria per poter dedicare il proprio tempo a fare del bene.

Oppure di altre che sognano di potersi godere al meglio i propri figli, prima che diventino grandi.

Altri ancora, invece, vogliono scoprire posti nuovi e viaggiare.

Qualunque sia il motivo che ti spinge a sognare l’indipendenza finanziaria, spero che ti unirai a me in questa sfida.

Come Mister Money Mustache ha raggiunto la sua Libertà finanziaria

Mr Money Mustache è un ragazzo americano che ha raggiunto la sua Libertà Finanziaria a 30 anni.

Ti consiglio di leggerti il suo blog, perchè ti fornisce un sacco di consigli utili per raggiungere la tua libertà finanziaria attraverso una vita frugale.

Con qualche piccola osservazione, potresti essere in grado di risparmiare veramente tanto, e magari forse potresti essere in grado di andare anche tu in pensione a 30 anni, perchè no!

Ti lascio al suo blog, dove troverai sicuramente un sacco di spunti interessanti: https://www.mrmoneymustache.com/.

Cosa ne pensi della Libertà Finanziaria?

E tu cosa ne pensi? Secondo te è possibile raggiungere la Libertà Finanziaria partendo da zero? Cosa faresti se riuscissi a raggiungerla? Fammelo sapere nei commenti!