Come Guadagnare quando il mercato crolla

Ciao, in questo articolo ti voglio parlare di un concetto che non sempre è chiaro: si può guadagnare anche quando il mercato va male. Anzi, forse si riesce a guadagnare ancora di più, sfruttando la paura degli investitori non professionisti in situazioni di incertezza, il cosidetto panic selling.

Come? Te lo spiego in questo articolo.

Guadagnare quando i mercati scendono

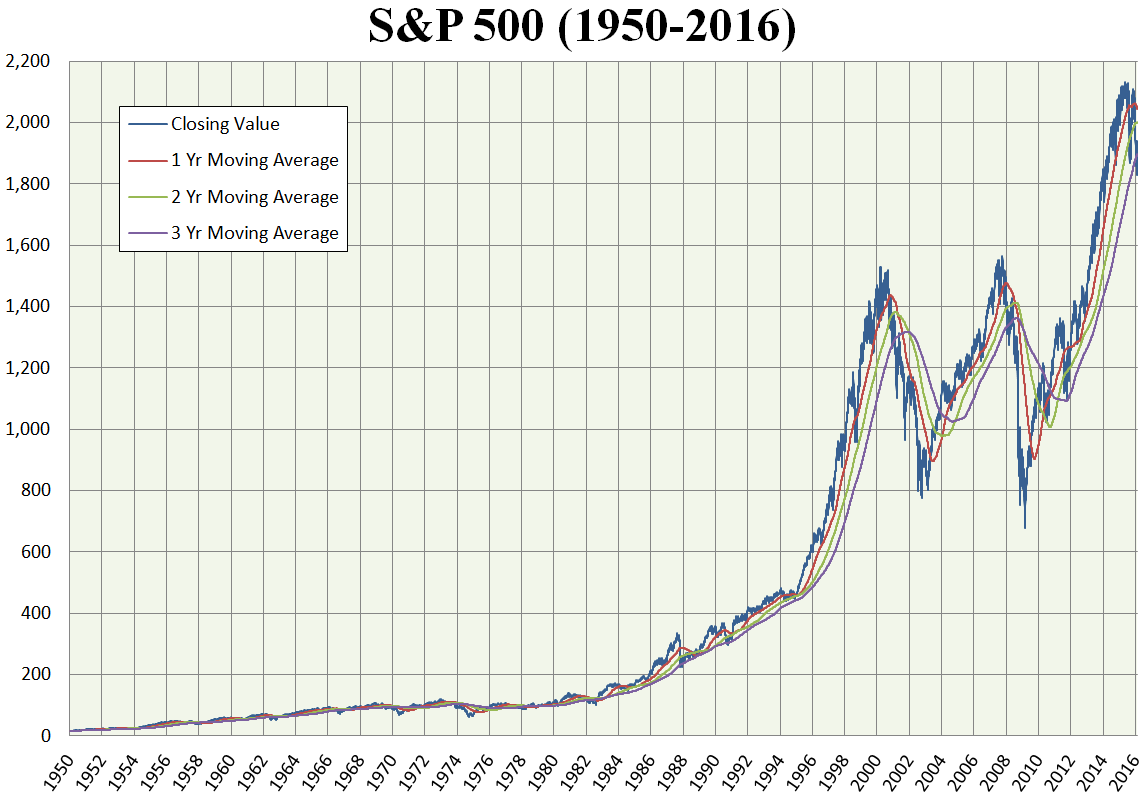

Qualche settimana fa, ti avevo parlato di quanto fosse vincente la strategia di tenere aperte a lungo le posizioni. Infatti, se guardi il grafico delle S&P500 (Standard & Poor 500, ovvero un indice che comprende le 500 company americane quotate e “pesate” in base alle dimensioni).

Perciò è vero, non bisogna farsi prendere dal panico, ed è fondamentale avere una parte cospiqua del proprio portafoglio investita a lungo termine, ma perchè non averne una parte un po’ più “rischiosa” con cui si cerca di guadagnare nel breve termine o di ridurre al massimo le perdite?

E’ per questo che ho deciso di scrivere questo articolo dove ti parlo di 2 principali strategie per quadagnare quando i mercati crollano.

1. Compra a prezzo più basso

La cosiddetta strategia di buy the dip, letteralmente acquista il tuffo. Alcuni addetti ai lavori definiscono i mercati in perdita come “saldi”, ovvero acquistare a prezzo scontato qualcosa che ha un valore più alto.

Come ti dicevo sopra, infatti, spesso quando un’azione perde di valore, si innesca un meccanismo (panic selling) che fa si che in molti, presi dalla paura, comincino a vendere. Ne consegue che il prezzo di acquisto raggiunge valori inferiori al valore reale. Questo è senza dubbio il momento giusto per comprare, ma attento a verificare che il prezzo abbia raggiunto i minimi e che stia cominciando a risalire.

2. Investi contro un titolo o contro il mercato

Quest’altra strategia, più rischiosa ma potenzialmente molto più remunerativa, si basa sulla “vendita allo scoperto”, in inglese short position, posizione corta.

Ma come funziona?

Lo short funziona così: ti impegni, generalmente per mezzo di un broker, a vendere un titolo al prezzo corrente in una data da stabilire (che deciderai tu). Quando chiuderai la tua posizione, dovrai acquistare il titolo al prezzo di quella data (che speri sia inferiore al prezzo di vendita), per poi rivendere il titolo immediatamente al broker, al prezzo concordato all’inizio.

Supponiamo che un’azione di $Amazon costi 1200€ oggi, e che io voglia scommettere contro $Amazon. In tal caso, deciderò di aprire una posizione corta e cercherò di chiuderla quando il prezzo sarà inferiore. Si potranno verificare diversi casi:

Es. 1: Dopo un mese l’azione di $Amazon ha un valore di 1000€. Se io decidessi di chiudere la posizione, avrei guadagnato 1200-1000 = 200€ per aver scommesso contro $Amazon, perchè in quella data potrei acquistare un’azione a 1000€, mentre mi ero impegnato per venderla a 1200€. A questo punto posso decidere se aspettare a vendere, sperando che il valore dell’azione scenda ancora o chiudere la posizione e prendermi il profitto.

Es. 2: Dopo una settimana l’azione di $Amazon vale 1350€. In questo caso, la posizione è in perdita: sto perdendo 150€ (1200-1350€). A questo punto posso decidere se aspettare a vendere, sperando che l’azione crolli in un secondo momento o decidere di venderla per limitare le perdite.

Tutto chiaro? In sostanza, con le short position guadagni quando un’azione scende invece che quando sale.

Ma come puoi applicare questo ragionamento alla tua strategia?

Beh, niente di più semplice. Supponiamo che tu abbia diverse azioni tech. Da mesi ormai si parla di una possibile correzione del 5-10% (quelle azioni sono sopravvalutate del 5-10% e prima o poi questa situazione dovrà essere “corretta”). Adesso inizi a vedere un piccolo cedimento proprio nel tech e decidi di voler coprire il rischio.

I casi sono due: potresti chiudere tutte le posizioni nel settore tech e riaprirle in seguito, quando la situazione sarà più calma, prenderendole “in saldo”. Oppure potresti decidere di scommettere contro un indice, ad esempio l’S&P500.

In caso tu decidessi di perseguire la seconda strada, però, ti accorgi che c’è un problema: il 90% del tuo capitale è investito, e se tu scommettessi con il solo restante 10%, saresti coperto soltanto per il 10%, ma tu vuoi essere coperto quasi del tutto. Allora cosa fai? Decidi di scommettere contro l’S&P500 con una leva 10x, e in questo modo puoi coprire tutto il rischio.

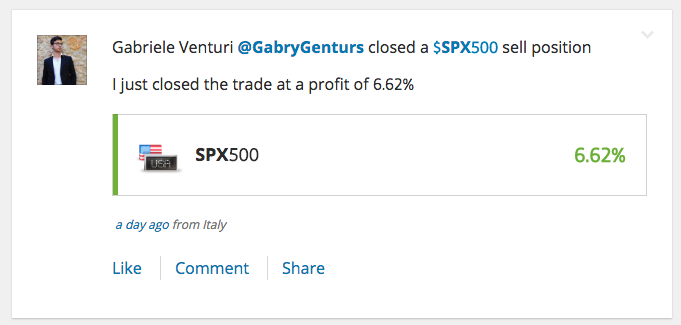

E’ proprio quello che è capitato a me un paio di giorni fa. Da tempo si parlava di una correzione nei titoli del Nasdaq, e lunedì sembra sia arrivata. Allora io cosa ho fatto? Ho scommesso contro S&P500 e sono riuscito a guadagnare da quella “scommessa”, coprendo il rischio e limitando le perdite. Infatti, se anche il 90% del mio capitale (investito in azioni) fosse sceso, sarebbe stato compensato dalla short position aperta con il 10% del mio capitale e con leva 10x (10% x 10 = 100%).

Ho eseguito questa operazione su eToro, a mio avviso la migliore piattaforma di trading online del momento, perchè introduce l’innovativo concetto di social trading. Puoi registrarti a eToro su https://etoro.com e investire da solo o copiando un investitore.

E tu cosa ne pensi?

Fammi sapere che ne pensi di questo articolo e di queste tecniche per guadagnare anche quando il mercato scende. E se ci fossero dei dubbi, falli presenti senza problemi nei commenti!